2017年2月末までの運用実績 [投資・資産運用]

Investor Directions

http://investor-directions.jimdo.com/

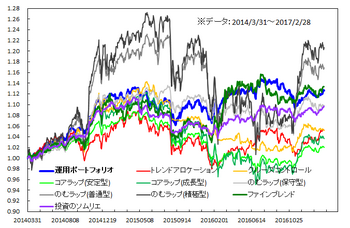

足下、2017年2月は、+1.00%となりました。為替ヘッジ付きの海外債券・海外株式、海外リート、金の上昇で、プラスリターンとなりました。

今後の投資方針としては、米国の経済は現状堅調なものの、それにより予想されるFRBの利上げの影響が懸念されることから、引き続き、為替ヘッジ付き外国債券の投資比率を高位に保ち、警戒的な運用を行っていきます。ただし、為替ヘッジ付き外国債券の中では、国債の比率を減らし、米国社債の比率を少しずつ増やしていきます。

米国経済は、堅調なものの、FRBの利上げが加速する可能性が高まっており、今後は株式等のリスク性資産が調整するリスクが高まっていくと考えています。新興国市場および商品価格も回復傾向にありますが、先行きについては慎重に見ています。

2014年4月の運用開始から2年11カ月を経過しましたが、当ポートフォリオのリターンは2017年2月末現在+12.64%となっております。(注:投信の販売手数料および信託報酬は控除後、解約時の信託財産留保金などのコストおよび投信の売却益に伴う税金は考慮していません。)

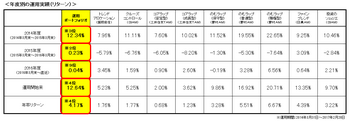

2014年度(2014年3月末~2015年3月末)+12.34%、2015年度(2015年3月末~2016年3月末)+0.23%、2016年度(2016年3月末~直近)+0.04%となっております。

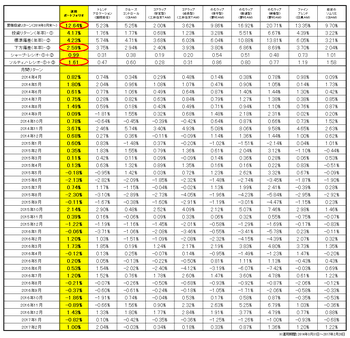

運用開始以来、投資リターンを下ブレリスク(下表の下方偏差)で割ったソルティノ・レシオが最低水準でマイナスリターンを極力抑えながら、高い投資リターンを狙う投資戦略を実践しております。下ブレリスクを年率2.59%に抑制、年率+4.17%の投資リターンを確保し、概ね投資戦略通りの結果を上げています。

これまでのところ、手数料の高い投資信託のアロケーションファンドを購入するよりも、 当サイトのモデルポートフォリオどおりにインデックスファンドに分散投資する方がリスクを抑制しながら安定したリターンを獲得できています。またモデルポートフォリオは、投資対象のインデックスファンドがすべてノーロード(販売手数料ゼロ)ですので、販売手数料を払わなければならないアロケーションファンドと比べて、コストでも有利です。

Investor Directions

http://investor-directions.jimdo.com/

コメント 0